Plafonnement des frais d’incidents bancaires

Les banques infligent un camouflet au Gouvernement

Alors que Bruno Le Maire, Ministre de l’Economie et des Finances, s’apprête à renforcer le plafonnement des frais d’incidents et que les banques avaient jusqu’au 30 juin pour publier les critères permettant d’en bénéficier, l’UFC-Que Choisir dénonce l’inacceptable manque de transparence et d’harmonisation dans sa mise en œuvre. Devant ce camouflet, le Gouvernement ne doit pas rester sans réaction. L’association l’appelle ainsi à imposer aux banques une application réellement élargie du plafonnement, et à réformer la tarification des incidents bancaires, en particulier en mettant fin à la manne des doublons de frais de rejet de prélèvement indûment prélevés, qui se montent à 420 millions d’euros par an.

Les conséquences économiques de la crise sanitaire mettent sous tension le budget des ménages. Confrontés à la baisse de leurs revenus en raison du chômage, de l’activité partielle ou de la suppression des heures supplémentaires, les consommateurs font face à un risque accru d’être dans le rouge. Alors qu’avant la crise un client sur quatre s’acquittait de frais d’incidents chaque année1, cette proportion devrait de toute évidence progresser2 et fragiliser encore davantage leur budget.

PLAFONNEMENT DES FRAIS D’INCIDENTS BANCAIRES : UN LAISSER-FAIRE INACCEPTABLE

Pour empêcher que les frais bancaires ne soient un facteur d’aggravation des difficultés économiques des consommateurs, le Gouvernement s’apprête à en renforcer le plafonnement. A partir de novembre, les victimes de plus de cinq incidents au cours du même mois se verront appliquer, durant le trimestre suivant, un plafonnement à 25 euros par mois. Mais alors que la logique voudrait que ce dispositif s’applique à tous, la réalité est bien différente : les banques pourront toujours décider, chacune selon son bon vouloir, des critères permettant de bénéficier du plafonnement !

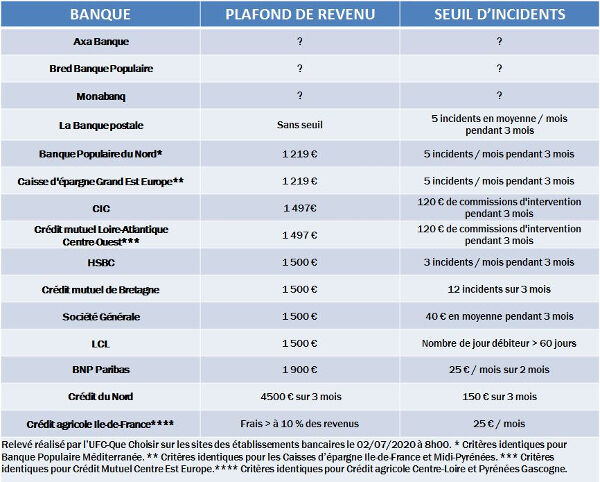

Dans ces conditions, comment s’étonner que nombreuses soient celles qui manquent à la solidarité, comme le met en évidence notre relevé des critères d’éligibilité au plafonnement actuellement utilisés par les principaux réseaux bancaires ?

Les banques du Crédit Mutuel Alliance Fédérale3 plafonnent seulement les frais de ceux qui s’acquittent de plus de 120 euros de commissions d’intervention sur trois mois, semblant ainsi oublier qu’il existe de nombreux autres frais à prendre en compte. Rappelons que pour les « clients fragiles » qui en paient, les seuls frais de rejets de prélèvement s’élèvent à 210 euros en moyenne sur une année entière4 !

Au-delà de la grande hétérogénéité des critères retenus, il faut dénoncer la coupable opacité des banques qui s’assoient sur l’injonction de Bercy : alors que ministère leur avait enjoint de publier leurs critères au plus tard au 30 juin, ils sont restés introuvables sur les sites de la BRED, Axa Banque et Monabanq5.

UNE RÉFORME INDISPENSABLE DE LA TARIFICATION DES INCIDENTS BANCAIRES

S’il ambitionne réellement de prévenir la fragilité financière, le Gouvernement ne peut s’abstenir d’encadrer efficacement la tarification des frais d’incidents bancaires. Alors que ces encaissements massifs représentent environ 6,7 milliards d’euros chaque année, les consommateurs ne peuvent faire jouer la concurrence sur ce champ de la tarification. En conséquence, les banques s’assurent des marges exorbitantes évaluées à 86 % en moyenne par l’UFC-Que Choisir6.

Pour mettre fin à ces excès, les pouvoirs publics doivent impérativement élargir le nombre de frais assujettis à un plafonnement (frais de lettre d’information, capture de carte bancaire, etc.) et revoir leur niveau au regard de leurs degrés d’automatisation.

Enfin, le dépassement du découvert autorisé (et les frais qui lui sont liés, notamment la commission d’intervention) doit être considéré comme un crédit à part entière et être soumis à l’usure. Une telle disposition est la seule capable de limiter les surfacturations dont sont coutumières les banques.

FRAIS DE REJET DE PRÉLÈVEMENT EN DOUBLON : AU MOINS 420 MILLIONS D’EUROS À REMBOURSER !

Parmi ces surfacturations, les frais de rejet de prélèvement occupent une place de premier plan. Ponctionnés par la banque lorsqu’elle refuse le paiement d’une créance (la facture d’un fournisseur de gaz, par exemple) en raison d’un manque de provision sur le compte, ils sont facturés 20 euros en moyenne7. En plus d’aggraver au passage la difficulté financière des ménages, ils peuvent être débités à plusieurs reprises pour la même opération.

En effet, un prélèvement rejeté est à nouveau présenté par le créancier dans un délai allant de quatre à dix jours8. En conséquence, il occasionne, si le compte n’a pas été alimenté entre-temps, un doublon de frais… dont la manne est estimée par l’UFC-Que Choisir à au moins 420 millions d’euros pour la seule année 2018;9 ! Si les banques se retranchent derrière des difficultés techniques pour justifier ces trop-perçus, il est indispensable que le Ministre impose, dès à présent, leur remboursement automatique et systématique.

Déterminée à conforter le budget des consommateurs face aux répercussions économiques de la crise sanitaire, l’UFC-Que Choisir, saluant l’annonce de la mise en œuvre d’un plafonnement des frais d’incidents bancaires accessible à tous mais s’alarmant d’une absence d’efficience du fait de l’application disparate de la mesure par les banques, demande aux pouvoirs publics :

- D’harmoniser les critères d’éligibilité au plafonnement des frais d’incidents bancaires et de sanctionner, le cas échéant, les manquements des banques ;

- D’élargir le nombre de prestations assujetties à un plafonnement et de revoir leurs niveaux au regard de leurs degrés d’automatisation ;

- De reconnaître le dépassement du découvert autorisé comme un crédit à part entière et le soumettre (avec l’ensemble des frais qui s’y rapportent) à l’usure ;

- D’imposer le remboursement automatique des frais de rejet de prélèvement trop-perçus, estimés à 420 millions d’euros pour la seule année 2018.